Alicce Cabanillas,Mis.Finanzas

@alicce en Twitter

Si bien el financiamiento vehicular se ha vuelto más accesible en los últimos años, es necesario meditar con cuidado antes de asumir este compromiso. Sobre todo si su correo electrónico y demás correspondencia bancaria incluye un constante bombardeo publicitario del tipo: “Tiene un préstamo preaprobado”.

Esa optimista y casi halagadora frase podría llevarlo a tomar una decisión apresurada. Por ello, el experto en Finanzas de la Pontificia Universidad Católica (PUCP) José Orderique advierte que hay cinco aspectos que se deben evaluar antes de tomar este tipo de deuda:

1. El pago de la cuota. Haga una lista de sus gastos mensuales: alimentación, transporte, deudas, servicios, salud y educación. ¿Le quedará para afrontar el pago de un crédito vehicular?, ¿cuál es el monto que podría destinar a este fin?

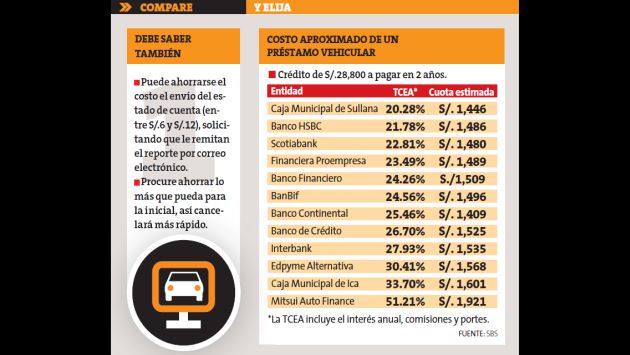

2. Busque el interés ideal. Compare entre las entidades financieras y encuentre la que tenga el costo más bajo por el financiamiento.

Primero vaya a las tiendas de los concesionarios de los autos. Los vendedores conocen el mercado y puede obtener buenas recomendaciones.

3. Tiempo de pago. Es necesario además que estime el número de años en los que terminará de pagar. Orderique indica que mientras más prolongue las cuotas, más alta será la tasa de interés y el costo de capital será mayor.

4. El costo del seguro. El experto, quien es profesor en el Centro de Innovación y Desarrollo Emprendedor (CIDE) de la PUCP, precisa que ninguna entidad financiera aprobará un préstamo si el solicitante no tiene un seguro vehicular.

De igual forma, ninguna compañía de seguros aceptará dar cobertura a una unidad si esta no cuenta al menos con un kit de seguridad. También exigen tener un GPS, sobre todo si el auto que se comprará es una camioneta.

5. Priorice. Una deuda de este tipo no debe comprometer más del 10% o 15% del patrimonio del trabajador, advierte Orderique. Si lo hace, hay un riesgo de que caer en mora.

“Hay quienes tienen el auto del año en la puerta de su casa, pero viven en una propiedad alquilada o de un familiar”, comenta.

“¿Y si tiene que salir por un evento inesperado? Por eso, hay que priorizar y antes de endeudarse por un auto, hágalo por una vivienda”, aconseja.

Si te interesó lo que acabas de leer, recuerda que puedes seguir nuestras últimas publicaciones por Facebook, Twitter y puedes suscribirte aquí a nuestro newsletter.

![Los personajes más recordados de Melania Urbina en el cine peruano [Fotos]](http://cde.peru21.pe/ima/0/0/4/4/3/thumb/443120.jpg)

![Esta empresa tiene gatos en sus oficinas para desestresar a sus trabajadores [FOTOS y VIDEO]](http://cde.peru21.pe/ima/0/0/4/6/6/thumb/466759.jpg)

![Atentado en Barcelona: Estas son las portadas de la tragedia [FOTOS]](http://cde.peru21.pe/ima/0/0/4/9/4/thumb/494145.jpg)

![Estos son los 8 atentados más terribles atribuidos al Estado Islámico [FOTOS]](http://cde.peru21.pe/ima/0/0/4/9/4/thumb/494176.jpg)