Fabiana Sánchez

fsanchez@peru21.com

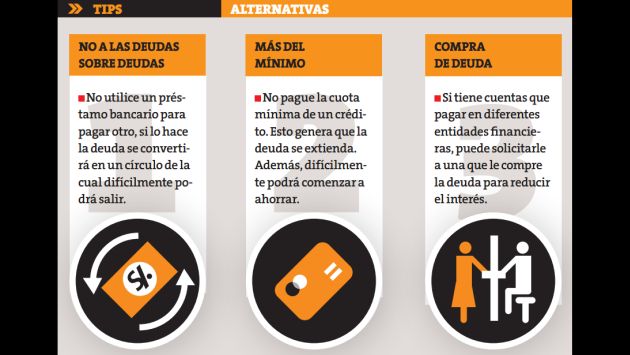

Si tiene una deuda con el sistema financiero y dispone de un dinero para amortizarla evalúe lo siguiente: ¿Debo reducir el número de cuotas o el capital mensual?

El director del portal www.mundonegocio.pe, Juan Carlos Ocampo, señala que lo más conveniente es disminuir el pago que tiene que hacer al mes.

“Cuando pide un préstamo, el banco entrega un cronograma de pagos. Así puede estimar qué porcentaje de sus ingresos mensuales irán a pagar esa deuda. Pero es un alivio saber que tendrá que destinar menos dinero a ese crédito, así se demore el mismo tiempo en cancelarlo”, indica.

Del mismo modo, el director académico de la UPC, Paúl Lira, recomienda reducir el capital, pues asegura que a largo plazo esto le generará más ahorros.

El experto reconoce que, si decide disminuir el número de cuotas, los intereses serán menores. Sin embargo precisa, que si compara el interés que deja de pagar, con una menor mensualidad, a la larga, esta última opción será más barata.

Sugiere que si está pensando en solicitar un crédito vehicular, lo pida por un período de entre tres y cinco años. Para los hipotecarios sugiere un plazo de ocho a 15 años y para el de consumo, de entre uno y tres años.

INVERSIÓN

La directora del Instituto de Finanzas Personales, Giovanna Prialé, precisa que al momento de recibir un dinero extra analice si conviene invertirlo, a pesar de que tenga deudas pendientes.

“Si la rentabilidad de la inversión es mayor al interés que estoy pagando por el crédito que solicité, es una buena posibilidad para que mis ganancias ayuden a pagar mis deudas”, asegura.

Si te interesó lo que acabas de leer, recuerda que puedes seguir nuestras últimas publicaciones por Facebook, Twitter y puedes suscribirte aquí a nuestro newsletter.

![Los personajes más recordados de Melania Urbina en el cine peruano [Fotos]](http://cde.peru21.pe/ima/0/0/4/4/3/thumb/443120.jpg)

![Esta empresa tiene gatos en sus oficinas para desestresar a sus trabajadores [FOTOS y VIDEO]](http://cde.peru21.pe/ima/0/0/4/6/6/thumb/466759.jpg)

![Atentado en Barcelona: Estas son las portadas de la tragedia [FOTOS]](http://cde.peru21.pe/ima/0/0/4/9/4/thumb/494145.jpg)

![Estos son los 8 atentados más terribles atribuidos al Estado Islámico [FOTOS]](http://cde.peru21.pe/ima/0/0/4/9/4/thumb/494176.jpg)