Alicce Cabanillas

@alicce en Twitter

El fuerte crecimiento que la economía nacional registra cada mes continúa reflejándose en la mayor capacidad adquisitiva de la población, señala Mario Guerrero, analista del Departamento de Estudios Económicos de Scotiabank.

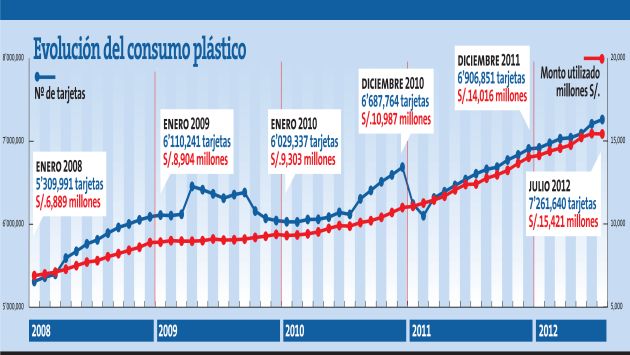

Evidencia de ello es el avance sostenido de las compras con tarjeta de crédito, indicador que creció 24% en julio en comparación con igual mes de 2011, según el último reporte difundido por la Asociación de Bancos (Asbanc).

De acuerdo con el gremio bancario, el monto total utilizado llegó a S/.15,421 millones en julio. Esto es S/.3,014 millones más que lo registrado en el mismo mes de 2011.

La mejor predisposición al gasto en los hogares es motivada por un mayor ingreso disponible, asegura Guerrero.

“En un año, la creación de empleo creció 6.7% y los ingresos de los trabajadores se han elevado 14%”, refiere el analista de Scotiabank.

BOOM RESPONSABLE

Las cifras de Asbanc también muestran que el consumo en julio tuvo una ligera disminución de 0.14% frente al mes previo. Esto respondería, como en años anteriores, a que los usuarios habrían destinado el dinero de la gratificación de julio al prepago de sus deudas con las tarjetas.

Asimismo, precisa que se está observando una desaceleración en el ritmo de crecimiento de este producto, aunque se reconoce que la tasa todavía sigue siendo bastante fuerte. En enero avanzaba a 27.7% anual, mientras que en julio, 24%.

“Este comportamiento va en línea con el comportamiento del consumo de los hogares durante la primera mitad del año”, afirma la asociación bancaria.

DINAMISMO SE MODERA

Para Guerrero, esta expansión del gasto con dinero plástico resulta saludable.

El analista estima que, a fin de año, el consumo con tarjetas registrará un avance de 22%. No cree que se vaya a afectar el dinamismo de la demanda interna pues los créditos personales y los vehiculares también están aumentando, lo que refleja la fortaleza del consumo local.

Para Giovanna Prialé, exgerenta de Productos y Servicios al Usuario de la Superintendencia de Banca, Seguros y AFP (SBS), queda en evidencia que el consumidor peruano ha aprendido a ser más responsable tras vivir crisis bancarias. Sin duda, comenta, los eventos internacionales han tenido un impacto.

NUEVOS USUARIOS

Asbanc también informó que al cierre del sétimo mes del año circulan en el sistema 7’261,640 tarjetas. Pese al retroceso del consumo mensual, en julio los bancos y las financieras colocaron 52,107 nuevos plásticos.

Guerrero, de Scotiabank, explica que esto ocurrió porque nuevos clientes están teniendo acceso al sistema financiero.

Prialé anota que las empresas siguen emitiendo tarjetas pues aún hay un mercado en desarrollo. Pese a ello, el 90% se concentra solo en cinco entidades, advierte.

CLAVES PARA EL BUEN USO

1. Ojo con la TCEA

Compare antes de contratar una tarjeta de crédito. No todas cuestan ni ofrecen lo mismo. Solicite que le informen la Tasa de Costo Efectivo Anual (TCEA).

2. Cuidado con las cláusulas controversiales

Lea bien el contrato y aclare sus dudas antes de firmarlo.

3. Evite la mora

Tenga presente que si paga el monto adeudado en la fecha indicada por el banco, evitará que le cobren recargos adicionales.

4. No se sobreendeude

No solicite más tarjetas de crédito de las que pueda administrar.

5. No alargue la deuda

No se limite a pagar el monto mínimo de sus préstamos todos los meses, pues demorará mucho más tiempo en cancelarlos y, además, le costará más.

6. Revise detenidamente

Guarde todos sus recibos de consumo y contrástelos al final de cada mes con los estados de cuenta que le envía su banco.

TENGA EN CUENTA

- Comisiones eliminadas

1. Desembolso de un crédito.

2. Evaluación crediticia.

3. Levantamiento de la garantía hipotecaria.

4. Emisión de constancia de no adeudo.

5. Tramitación de reclamos, así hayan sido declarados improcedentes.

6. Consultas en centrales de riesgo.

7. Cobros adicionales al mantenimiento de cuentas de ahorros.

8. Cobro por emisión y envío de estados de cuenta, cuando el cliente pidió que no se le enviara.

9. Cobro al portador de un cheque por devolución (no tenía fondos o estaba mal girado).

10. Cobros adicionales a los intereses moratorios o penalidades.

11. Cobro por la primera constancia de no adeudo por la cancelación de un crédito (cuotas).

12. Prepago de los créditos.

13. Evaluación y administración de garantías hipotecarias.

14. Remisión de depósitos al Fondo de Seguro.

- Están en evaluación

15. Mantenimiento de las tarjetas.

16. Disposición de efectivo de la tarjeta.

17. Exceso en la línea de crédito.

18. Cargos en cuentas de depósito cuando la creación de estas sea requisito para una operación crediticia.

Si te interesó lo que acabas de leer, recuerda que puedes seguir nuestras últimas publicaciones por Facebook, Twitter y puedes suscribirte aquí a nuestro newsletter.

![Los personajes más recordados de Melania Urbina en el cine peruano [Fotos]](http://cde.peru21.pe/ima/0/0/4/4/3/thumb/443120.jpg)

![Esta empresa tiene gatos en sus oficinas para desestresar a sus trabajadores [FOTOS y VIDEO]](http://cde.peru21.pe/ima/0/0/4/6/6/thumb/466759.jpg)

![Atentado en Barcelona: Estas son las portadas de la tragedia [FOTOS]](http://cde.peru21.pe/ima/0/0/4/9/4/thumb/494145.jpg)

![Estos son los 8 atentados más terribles atribuidos al Estado Islámico [FOTOS]](http://cde.peru21.pe/ima/0/0/4/9/4/thumb/494176.jpg)